Nach zwei Jahren pandemiebedingter Pause war es endlich wieder so weit: „Live und in Farbe“ fand am 28. September 2022 zum vierten Mal das WTW P/C Lab für Versicherer in Köln statt. Der Tag war gespickt mit vielen spannenden Vorträgen unterschiedlicher Unternehmensvertreter, überraschenden Insights sowie praktischen Tipps rund um den Alltag von Aktuaren in der Nicht-Lebensversicherung.

Sina Thieme, WTW

In ihrem Vortrag beschäftige sich Sina Thieme mit der bermudanischen Versicherungslandschaft: Von ihrer Geschichte mit dem heutigen AIG als erstes Versicherungsunternehmen in Bermuda über den Captive-Markt bis hin zu den Rückversicherern. Als Antwort auf die gewerbliche Haftpflichtversicherungskrise und die schweren Naturkatastrophen zwischen Mitte der 1980er Jahre bis heute etablierten sich zudem alternative Risikotransfermechanismen. Viele (Rück-)Versicherer wähl(t)en Bermuda als Sitz, weil unter anderem steuerliche Attraktivität, Solvency II-Äquivalenz, Innovationskraft und hochqualifizierte Arbeitskräfte positiv hervorstechen.

Thieme stellte einzelne Geschäftsmodelle, Instrumente und Ideen vertieft dar: Zum Beispiel das Konzept der Total Return Versicherer, Insurance-Linked Securities im Allgemeinen und Katastrophenanleihen im Speziellen, sowie Innovationsmechanismen der bermudanischen Finanzaufsicht. Zuletzt hat Thieme diskutiert, warum sich Bermuda in den kommenden Jahren zum „the World’s Climate Risk Finance Capital“ entwickeln könnte.

Alexandru Spiridon, Vienna Insurance Group

„Für uns war IFRS 17 nicht nur eine Herausforderung, sondern auch eine große Chance“, berichtete Alexandru Spiridon, Leiter des Nicht-Leben-Aktuariats, im Rahmen seines Vortrags zur Entstehungsgeschichte des aktuariellen Gruppenmodells der VIG. Schon lange habe die Idee im Raum gestanden, ein solches Modell für das gesamte P&C-Geschäft der Versicherungsgruppe zu implementieren – die Einführung des neuen Rechnungslegungsstandards lieferte den ausschlaggebenden Anreiz, um diese Idee in die Tat umzusetzen.

Mit der Entscheidung für die ResQ/Unify-Suite habe man nicht nur eine Software lizenziert, sondern auch einen Sparringspartner mit weltweiter Expertise für die langfristige Zusammenarbeit in WTW gefunden.

Dr. Stefan W. Wetzel, Alte Leipziger Versicherung AG & Dr. Tobias Heinrich, WTW

Im Rahmen der Risikosteuerung nutzt die Alte Leipziger Versicherung AG ein eigenes Risikomodell, das insbesondere zur Optimierung von Rückversicherung zum Einsatz kommt.

Der letzte Wechsel des Naturgefahrenmodells ging mit dem Bedarf einher, die Wiederkehrperioden ausgewählter Schadenhöhen anzupassen. Infolge der Flutkatastrophe im Juli 2021 rückten weiterhin Szenarioanalysen in den Fokus, welche Änderungen des modellierten Risikoprofils sich aus Anpassungen der Naturgefahrenmodellierung ergeben.

Anders als für Nicht-Katastrophenschäden sind solche Anpassungen für Katastrophenschäden keineswegs trivial. Der vorgestellte Ansatz zeigte unter Verwendung von Methoden aus der Informationstheorie einen pragmatischen Weg auf, ein vorhandenes Modell mit unternehmenseigenen Sichten zu kombinieren. Eine Beispielimplementierung in WTW Igloo und Anwendungsbeispiele aus der Modellierungspraxis rundeten den Vortrag ab.

Stefanie Schriek, WTW

Ein ganzes Potpourri an aktuellen Themen präsentierte Stefanie Schriek: Neben einem kurzen Überblick zur Digitalisierung des Commercial Underwritings im London Market und einer Zusammenfassung der EIOPA Consultation zum Differential Pricing, ging sie etwas detaillierter auf das allgegenwärtige Thema Inflation ein: Die drastisch steigenden Schadenkosten stellen nicht nur für die Bilanz der Versicherer ein Risiko dar, sondern insbesondere auch für die zukünftige Profitabilität.

In einer Situation, in der auch die Zentralbanken ihre Inflationsprognosen von Quartal zu Quartal deutlich korrigieren (müssen), ist die Herausforderung riesig. Ein wichtiger erster Schritt ist, die spartenspezifischen Besonderheiten genau zu verstehen: Kostentreiber sind je nach Schadenart unterschiedlich und somit gilt es, den jeweils richtigen „Mix“ aus unterschiedlichen Inflationsindizes (Verbraucherpreise, Baukosten, Löhne und Gehälter, medizinische Kosten, etc.) zu finden. Hierbei kann eine Validierung mit historischen Schadendaten helfen. Darüber hinaus sind nicht über monetäre Indizes abgebildete Phänomene zu berücksichtigen, wie beispielsweise die soziale Inflation. Je genauer Unternehmen die Trends in ihrem Geschäft kennen und je besser sie die Handlungsoptionen (funktionsübergreifend) modellieren, desto unbeschadeter kommen sie aus der Krise.

Simon Kazmierowski & Bastian Kurth, WTW

Seit vielen Jahren arbeiten die Versicherer an IFRS 17 und das Go-Live rückt in greifbare Nähe: Was nun zählt, sind schlanke Prozesse und vor allem verständliche Ergebnisse.

Was ist in all der Zeit passiert? Wo stehen die Unternehmen und wie schätzen sie ihre Lage ein? Simon Kazmierowski und Bastian Kurth unterstützen weltweit Versicherer bei der Implementierung von IFRS 17 – von der Methodik über Daten bis hin zu Prozessen und Steuerungsfragen. In ihrem Vortrag gaben die Referenten einen Einblick in die Perspektiven ihrer Kunden und hinter die Kulissen des Projektalltags.

Dr. Andreas Ludwig, Nicolai Flach & Anas Yaagoub, WTW

Wie kann neben dem klassischen Vertriebsmonitoring eine moderne und flexible Art des Vertriebsmonitorings aufgebaut werden? Dieser Frage stellten sich die Referenten: Neben den üblichen beobachteten Werten wie Anzahl Stücke und Prämienvolumen betrachteten sie vor allem die Qualität des kürzlich geschriebenen Geschäfts über prädiktive Kennzahlen, wie zum Beispiel die erwartete Profitabilität. Automatisierte Analysen ermöglichen, das Neugeschäft im Blick zu behalten und auf adverse Trends schnell reagieren zu können.

Im zweiten Teil des Vortrags wurde beleuchtet, wie das Thema Inflation auf die Tarif- und Risikoprämie wirkt. Dabei lag der Fokus darauf, wie verschiedene Annahmen zur Kostensteigerung – auch vor dem Hintergrund unterschiedlicher Granularität der Analysen – flexibel in die Prognosen einbezogen werden können.

Nicht zuletzt zeigten die Referenten eine alternative Möglichkeit auf, vorhandene Daten miteinander in Beziehung zu setzen. Die bestehenden Informationen zur Schadenentwicklung von Einzelschäden wurden zusammen mit den zugrunde liegenden Risikoinformationen betrachtet. Diese Sichtweise erlaubt es, Trends auf Teilportfolien zu identifizieren, die in bestehenden Prozessen zu Abwicklungsanalysen und im Pricing entweder verborgen bleiben oder nur mit sehr großem Aufwand sichtbar gemacht werden können.

Karsten Wantia, WTW

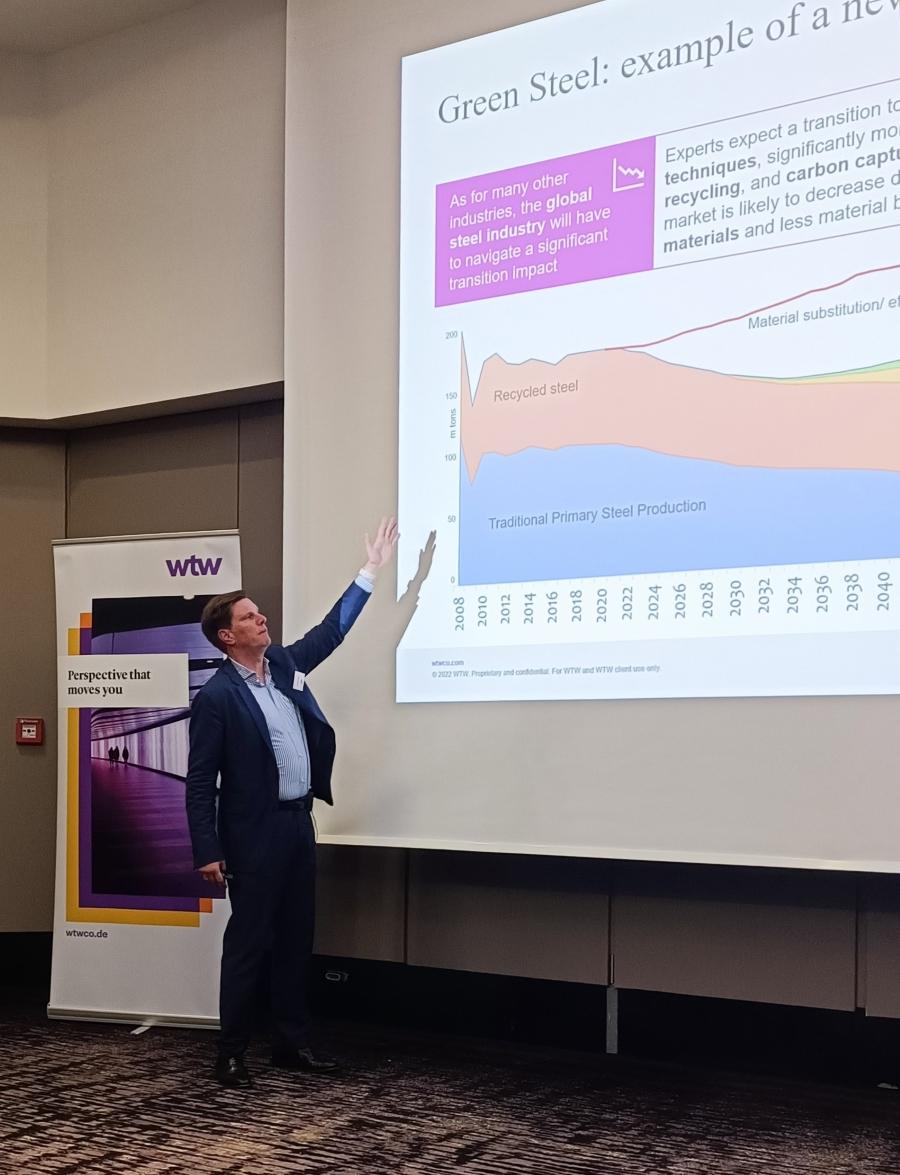

Die Klimakrise und der notwendige Umbau von großen Teilen der Wirtschaft sind die größten Herausforderungen der nächsten Dekaden – und die Versicherungswirtschaft steckt mittendrin: Als Teil der Zivilgesellschaft, als Arbeitgeber, als Investor und natürlich als Manager von Risiken, das „Schmiermittel“ der Ökonomie.

In diesem Vortrag hat Karsten Wantia diskutiert, wie sich diese riesige Herausforderung in der Versicherungstechnik zeigt, über Bereiche wie Reservierung, Risikomanagement, Underwriting und Pricing hinweg. Aktuare sollten in ihren Unternehmen eine Schlüsselposition innehaben, um diese Risiken zu verstehen, zu bewerten und zu kommunizieren. „Als WTW können und müssen wir dazu beitragen, Unternehmen vorausschauend durch den notwendigen Wandel von Geschäftsmodell und Portfolio zu bringen und so durch die schwierige Phase der Klima-Transition zu führen“, so Wantia.

Dr. Gero Nießen, Dr. Tobias Heinrich und Sandra Ramöller, WTW

In diesem Vortrag beleuchteten die Referenten einen kleinen Auszug der jüngsten Softwareentwicklung: Ein Radar-Modell, das einen vollautomatisieren Pricing-Prozess ermöglicht. Trotz Automatisierung besteht hier jederzeit die Möglichkeit, manuell in den Prozess einzugreifen oder sogar „die Motorhaube zu öffnen“ und das Modell vollständig an die eigenen Bedürfnisse anzupassen.

Innerhalb dieses Pricing-Prozesses präsentierten die Referenten auch den von WTW selbst erstellten und zum Patent angemeldeten Algorithmus der „Layered GBMs“. Dieses Verfahren hat die gleiche Vorhersagekraft wie klassische GBMs, dabei aber den großen Vorteil, dass die Wirkungsweise einzelner Variablen erklärt werden kann und somit der wesentliche Schritt in Richtung „explainable AI“ ist.

Mit der Version Igloo 6 hat auch unsere Modellierungssoftware WTW Igloo wesentliche Neuerungen erfahren: Modellrechnungen unter Verwendung mehrerer Rechenkerne und beliebig viel Arbeitsspeichers steigern die Performanz erheblich. Neue Techniken erlauben eine stabile Interaktion mit anderen Tools und Datenquellen und tragen damit zur Modell-Governance bei.

Um von den Vorteilen der neuen Igloo-Version zu profitieren, geht der Umstieg von Igloo 5 auf Igloo 6 für existierende Modelle mit Änderungen einher. Darunter fällt die im Vortrag gezeigte Verwendung der neuen Dateitypen IgFetch und IgSend für den Import und Export von Daten. Die mit dem neuen Release erschienenen Reporting Features von Igloo 6 unterstützen die aktuarielle Entscheidungsfindung, wie Anwender sie zum Beispiel bei der Modellparametrisierung zu schätzen wissen.