Unter Druck

Versicherungsmanager können sich etwas Schöneres vorstellen: Mit Blick auf anspruchsvolle Gewinnziele fordert die Geschäftsleitung, die Versicherungskosten deutlich zu reduzieren. Doch wo kann man kürzen, ohne an der falschen Stelle zu sparen?

Ein anderer Fall: Die Chefetage will Prozesse digitalisieren und in China ein Werk für ein neues Produkt aufbauen. Wie ändert sich dadurch die Risikolage – etwa in Bezug auf Cyber-Angriffe, Betriebsunterbrechungen, die Solvenz neuer Partner oder handelspolitische Unwägbarkeiten? Und was bedeutet das für den bestehenden Versicherungsschutz?

Fehlende Verbindung

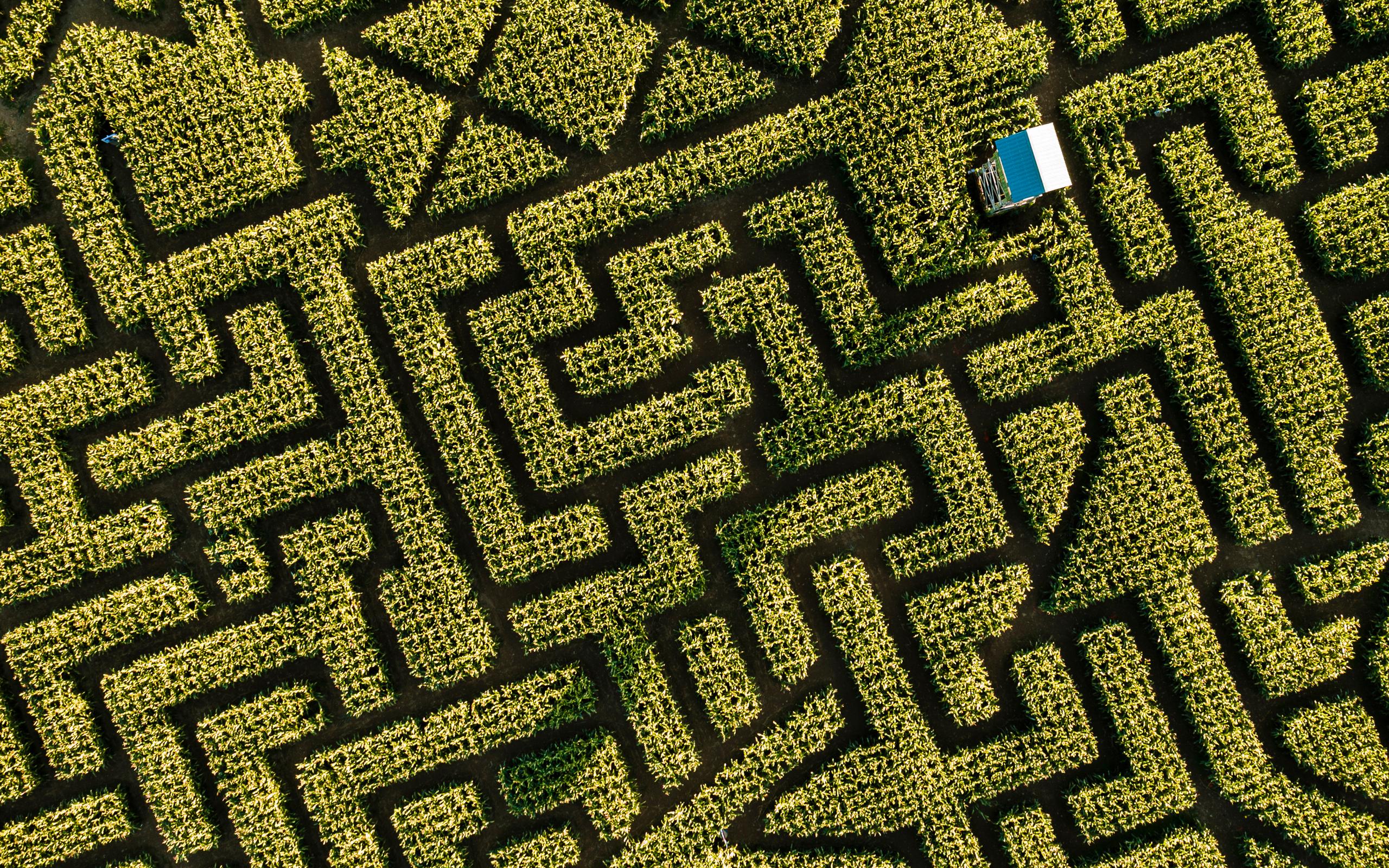

Bei Herausforderungen wie diesen können Versicherungsmanager oft nur rätseln. Denn in vielen Unternehmen fehlen nachvollziehbare Grundlagen, um entscheiden zu können, welche Versicherungen sinnvoll sind – und welche nicht.

Die Krux: Das Versicherungsmanagement ist oft ungenügend mit strategischen Entscheidungen und dem „eigentlichen“ Risikomanagement verbunden. Strategien und Risiken werden am Tisch der Entscheider diskutiert; das Thema „Versicherungen“ spielt eine nachgeordnete Rolle.

Neu denken und handeln

Doch auf dem gewohnten Weg geht es nicht weiter:

- Denn die Risikolandschaft ist sehr dynamisch. Die Risikosituation wird durch neue Geschäftsmodelle und Strategien noch komplexer.

- Regulatorische Vorgaben und Compliance-Anforderungen in Bezug auf Risiken nehmen zu. Auch Aufsichtsorgane fordern ein wirkungsvolles Risikomanagement. Wirtschaftsprüfer sind verpflichtet, strenger hinzusehen.

- Und das Management hinterfragt den ökonomischen Nutzen von Versicherungen – auch weil die Versicherungskosten steigen.

Der ökonomische Wert entscheidet

Die Herausforderungen lauten, das Versicherungs- mit dem Risikomanagement zu verbinden, die Risiken methodisch fundiert zu quantifizieren, die Sinnhaftigkeit von Versicherungen zu klären, und den Wert der Versicherungen zu den finanziellen Zielen in Bezug zu setzen.

Wenn Sie diese Herausforderung meistern, schließen Sie die Lücke zwischen dem Risikound dem Versicherungsmanagement. Sie sehen, welche Versicherungen für Sie sinnvoll sind und in welcher Variante. Gehen Sie mit uns dazu einen neuen, einfachen Weg; er basiert auf einer entscheidenden Überlegung:

Für eine Versicherung sollten Sie sich nur dann entscheiden, wenn sie für Ihr Unternehmen einen ökonomischen Wert schafft, der größer ist als die Eigentragung des entsprechenden Risikos.

Ein pragmatisches Modell

Um den ökonomischen Wert Ihrer Versicherungen zu ermitteln, bieten wir Ihnen ein pragmatisches Vorgehensmodell – unseren Insurance Value Indicator (iVi):

- Wir bestimmen mit Ihnen Ihre Top-Risiken.

- Dann definieren wir gemeinsam die Risikotragfähigkeit bzw. Risikoakzeptanz Ihres Unternehmens.

- Wir quantifizieren mit Ihnen Ihre Risiken mit stochastischen Szenarioanalysen.

- Wir verknüpfen die Risikobewertung mit Ihrer Finanzplanung im Sinne einer risikoadjustierten Planung.

- Und um Ihre Risiken zu begrenzen, modellieren wir unterschiedliche Alternativen, zu denen auch Versicherungen gehören.

Der Effekt unseres Insurance-Value-Indicator-Models (iVi)

Entscheidungssicherheit gewinnen

Wenn Sie mit uns diesen Prozess durchlaufen, gewinnen Sie eine belastbare Entscheidungsgrundlage, um Ihr Versicherungsportfolio im Rahmen Ihres Risikomanagements auf Ihre strategischen und finanzwirtschaftlichen Ziele auszurichten.

Sie können Versicherungen als Eigenkapitalersatz genau da nutzen, wo sie Ihnen einen hohen ökonomischen Wert bieten oder von Dritten gefordert werden, etwa von Auftraggebern oder Finanzdienstleistern.

Erst Berater, dann Makler

Welche Versicherungen sind für Ihr Unternehmen sinnvoll? Diese Frage beantworten wir als Risikoberater für Sie analytisch klar, methodisch einfach und ganz konkret.

Dazu setzen wir mit Ihnen keine großen Projekte auf, sondern gehen mit Ihnen entlang unseres schlanken Prozesses in eine strukturierte Diskussion, die wir mit Blick auf Ihre Unternehmenssituation führen. Im Ergebnis sehen Sie, ob und welche Versicherungen zu Ihren strategischen und finanzwirtschaftlichen Herausforderungen passen.

Und wundern Sie sich nicht, wenn wir Ihnen auch empfehlen, sich gegen bestimmte Versicherungen zu entscheiden. Denn an erster Stelle verstehen wir uns als Risikoberater und erst dann als Makler. Anders gesagt: Die beste Versicherung ist die, die man nicht braucht.

Diese Fragen bringen Sie weiter

- Wie können wir den Wertbeitrag einer Versicherung berechnen?

- Wie können wir das Sicherheitsmaß einer bestehenden Versicherungslösung ermitteln?

- Was müssen wir tun, um uns auf Basis klarer Fakten auch gegen Versicherungen entscheiden zu können?

- Mit welchen Methoden können wir unterschiedliche Risiken quantifizieren – auch ohne eigene Daten?

- Wie können wir analysieren und transparent machen, wie sich Maßnahmen zur Risikoreduzierung auf unsere Finanzplanung auswirken?