~親会社がグループ会社のリスク管理を全体最適化~

欧米のグローバル企業が一般的に加入している、全世界のグループ会社を包括的に補償する保険プログラムについて説明していきましょう。

グローバルプログラム、インターナショナルプログラム、マルチナショナルプログラム、GIP(Global Insurance Program)など呼び方はいくつかありますが、皆同じコンセプトのものです。ここではGIPという呼び方を使います。

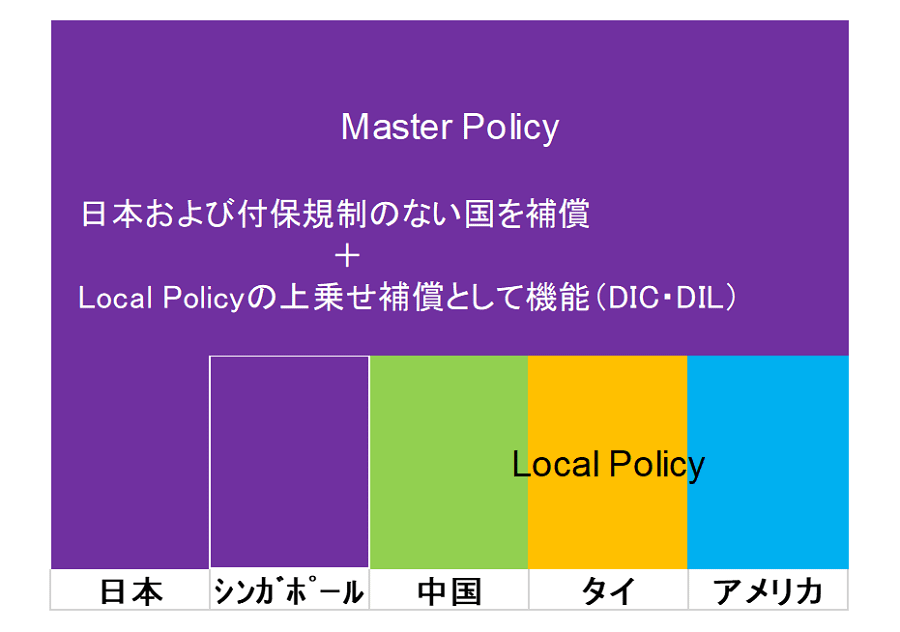

GIPとは、親会社が契約者となり全世界のグループ会社を補償するMaster Policyと、海外子会社が必要に応じて現地で契約するLocal Policyの組み合わせで構成される保険プログラムです。

親会社が全世界の子会社を含むグループ全体の補償内容を決定し、包括的な保険契約Master Policyを締結するものです。さらに、どの子会社でLocal Policyを発行するか? Local Policyの補償はいくらまでにするか?などは全て親会社が決定し子会社に通知して、子会社はその通知に従い現地でLocal Policyを契約することになります。

日本企業にありがちですが、単に同一の保険会社に各子会社が個別に加入しているようなものはGIPではありません。そもそもGIPの目的は親会社がグループ会社を含めた全世界のリスクを管理するためのツールであり、子会社が個別に同じ保険会社に加入しても、親会社が情報を把握できていなかったり、補償内容が子会社ごとにバラバラであったりしては意味がありません。

GIPの導入検討に際して、「まずは海外の子会社から現在加入している保険証券を取り寄せて、その分析から始めよう」という日本企業のケースを見かけますが、あまりお勧めできません。

まず、保険証券を取り寄せるだけでも相当な手間と時間がかかります。一般的には、保険証券の取り寄せから着手するのは、これまで海外子会社の保険に親会社が全く関与していなかった企業が多いと思われます。海外子会社への本業以外での指示命令系統が確立していない、ガバナンスがしっかりできていない日本企業の場合、海外子会社の保険担当者が誰なのか?も把握できていないこともあるようです。

次に取り寄せた保険証券の分析にも時間と手間がかかります。英語ならまだしもそれ以外の言語の場合には補償内容の理解にも苦労します。

そして、それぞれの子会社別に比較表を作成すると補償内容に相当な凸凹が見えてきます。その差異を一つの基準に合わせるということは、全ての子会社の補償内容を網羅的にカバーする必要があります。いいとこ取りをした、最も広い補償内容に全体をそろえることになり、現実的ではありません。

各子会社はそれぞれ現地での最適な保険を購入しているとすると、部分最適が成立しています。GIPが目指すものは本社による全体最適です。各子会社の個別の言い分を聞き入れて行けば全体最適の達成は不可能です。

しかしながら、各子会社から保険証券を取り寄せて情報を収集すると、子会社は自社の要求を当然組み入れた新しいGIPが組成されるものと期待をしてしまいます。その調整ができずに道半ばでGIP導入に挫折してしまった日本企業も見かけます。

繰り返しになりますが、あくまでもGIPは本社による海外子会社を含むグループ全体のガバナンス強化と全体最適かつ統一的な補償内容の保険プログラムを構築することが目的であることを意識する必要があります。

理想的なGIP組成の手順としては、

もちろん、全世界の保険条件を本社で決めると言っても簡単ではありません。そこでWillis Towers Watsonのようなグローバル保険ブローカーが、補償内容の検討から海外子会社への指示の仕方までGIP組成のサポートをしています。

欧米のグローバル企業もほとんどの場合、GIPはグローバル保険ブローカーに依頼しています。

冒頭で、GIPは親会社が契約するMaster Policyと子会社が契約するLocal Policyの組み合わせで組成されていると説明しました。なぜLocal Policyが必要なのでしょうか?

親会社が契約するMaster Policy一本で全世界のグループ会社を補償してしまえれば、最もシンプルで効率的ではないでしょうか。日本国内の保険契約であれば、国内グループ会社を親会社が一括的に契約する包括契約で補償していることはよくあるケースですし、均一の補償条件で全体を漏れなく補償するには最も効果的な手法です。海外のグループ会社においても、これと同様の手法を取ればいいように思われますが、海外では国ごとに異なる保険規制があるため、そう簡単にはいきません。

国によっては日本のMaster Policyで、その国の子会社を補償することが法律で禁じられている国もあります。その国で認可を持たない保険会社と保険契約すること自体が違法となる国があるのです。

ご存じない方もいるかもしれませんが、日本もそういった規制のある国の一つです。保険業法第186条第1項に「日本に支店等を設けない外国保険業者は、日本に住所若しくは居所を有する人若しくは日本に所在する財産又は日本国籍を有する船舶若しくは航空機に係る保険契約を締結してはならない」と規定されています。さらに保険業法第317条第1項には「次に該当する者は、五十万円以下の過料に処する。第186条第2項の規定に違反して、許可を受けないで同項に規定する保険契約の申込みをした者」と保険契約者に罰金を科す規定もあります。外資系企業の日本法人は日本で認可のある保険会社と契約しなければならないのです。

このような国ごとに異なる保険関連規制をクリアする方法として欧米で誕生し、発展してきたものがGIPなのです。

基本的にはMaster Policyで全世界のグループ会社を全て補償しつつ、保険関連規制のある国の子会社はLocal Policyを購入するものです。子会社は自分勝手にLocal Policyを購入するわけではなく、親会社の指示によりMaster Policyを発行している保険会社の現地支店から、Master Policyに準じた補償内容の保険契約をするのです。Local PolicyはあくまでもGIPの一部を構成しているものです。

Local Policyを発行している国ではMaster PolicyはLocal Policyの上乗せ補償(Excess Policy)の役割を果たします。Local Policyの支払限度額を超える事故やLocal Policyでは支払い対象にならない事故について、Master Policyから補償を受けることになります。Local Policyの支払限度額を超える損害をMaster Policyで補償することをDIL(Difference in Limit)、Local Policyの支払い対象外となる事故をMaster Policyで補償することをDIC(Difference in condition)といいます。GIPの立て付けの中でも重要なポイントです。

GIPに加入することにより、企業は各国の保険関連規制を順守しつつ、全世界のグループ会社を均一の補償内容で網羅的に補償することができるのです。

それでは、各国で異なるという保険関連規制とはどういったものでしょうか? 大きく、以下の4つに大別できます。

次回は、これらの保険関連規制について詳しく説明していきます。

*本稿は『リスク対策.com』の連載・コラムへの寄稿2020/04/23 「グローバルスタンダードな企業保険活用入門-第3回 海外子会社のリスク管理に本社が関与しない問題点とは?」からの抜粋です。

Chubb損害保険株式会社 執行役員企業営業本部長、チューリッヒ保険会社 企業保険事業本部長を経て、2019年にWTWに入社し、現職を務める。

損害保険業界で40年の経験を持ち、著書に「国際企業保険入門(中央経済社)」がある。「2021年10月 東洋経済 生損保特集号」への寄稿など、各種メディアによる取材記事も多数。