さて、過去のニュースレターでも触れたとおり、確定拠出年金(DC)の拠出限度額の仕組みが変わります。DC制度への拠出限度額は2001年の確定拠出年金制度の発足当初は月額3万6千円でスタートしました。その後、何度かの改正を経て現在の月額5万5千円に至ります。今回予定されている改正では、月額5万5千円の金額は据え置かれますが、確定拠出年金(DC)と確定給付型の企業年金(DB:厚生年金基金、確定給付企業年金)を合わせた共通枠の位置付けになります。

| 拠出限度額 | 改正前 | 改正後 |

|---|---|---|

| 企業型DC(月額) (DBあり) |

2.75万円 | 5.5万円-DB仮想掛金額 |

| 企業型DC(月額) (DBなし) |

5.5万円 | 5.5万円 |

これまではDB制度の有無により拠出限度額が一律に設定されていました。改正後は、DB/DCを併用している場合、DCの拠出限度額は5万5千円からDBの給付水準相当(DB仮想掛金額)を控除した金額となります。つまりDBの給付水準によりDCの限度額が変わることになります。これは拠出限度額の仕組みに関する大きな改定といえるでしょう。

<拠出上限改正の退職給付制度運営への示唆>

今回の改正の重要な点は、企業年金の制度設計など人事点な側面と、制度のリスク管理など財務的な側面がより密接に関連する点です。具体的な例を1つ挙げましょう。例えば、仮想掛金額の算定には予定利率という前提条件が使用されます。予定利率は年金資産の長期的な期待運用収益などをもとに設定されますので、DBの年金制度の運用戦略(政策アセットミックス等)を変更すると、DB仮想掛金額が変わり、その結果、DC拠出限度額も影響を受けるといった具合です。このように考えると、今回のDC拠出限度額の改正は、退職給付制度のあり方やリスクマネジメントの方法を抜本的に変える改正とみることもできます。

退職給付制度の運営の関係者は、人事、経理・財務、経営企画など母体企業の各部門、企業年金基金の担当者など多岐にわたります。退職給付制度のレビューには多角的な視点での検討が必要となるため、今回のDC拠出上限の法改正への対応は、関係者を交えて全社的に取り組むべき事項になるでしょう。

以下に検討領域を簡単に整理してみました。

DC/DB制度の限度額への対応、公的年金の改正、DCの投資教育、高齢者雇用(定年延長)、非正規従業員の処遇

今回の改正を含む関連法令の改正のモニター、マーケットデータの収集、実務的対応事項に関する迅速な意思決定と行動

コロナ禍後のニューノーマルへの対応も視野に入れ、会社のトータルリワード戦略との整合性をとりながら、DB/DCのバランスの見直しを含む退職給付制度の再構築

会社のリスク許容度、コスト効率性、キャッシュフロー、年金資産運用等に関するポリシーの再考

企業型DCにおける従業員拠出、個人型確定拠出年金(iDeCo)を通じた従業員のリタイア後の資金形成など、従業員の財務的なウェルビーイングのサポート

給付設計、企業会計、年金財政、資産運用を統合する受託者責任に関するマネジメント体制の構築・見直し

法令改正への対応:現行制度が新ルールに沿ったものになっているか否かの点検は、最初に取り組むべき事項でしょう。新ルールの適用については時限的な措置が適用される予定です。すなわち、現行制度が新ルールに抵触するような場合においても、経過措置を適用し、当面の間、現行制度を継続するという選択肢もあります。経過措置の適用方法の詳細については今後も注視していく必要があるでしょう。また今回の法改正だけでなく、今後、関連する他の法令との関係にも留意する必要があります。例えば、高齢雇用(定年延長)や非正規従業員の処遇などは、今後においても動きがある領域といえます。

情報収集:今回のような法令の改正があった際に、会社としてどのチャネルからどのようなマーケットデータを得るのか、ベストプラクティスはどうなっているのか、そういった情報収集の体制を整えていくというのも、迅速な意思決定と行動の点で重要なポイントになります。もちろん各種サーベイなどのエビデンスは有用な判断材料になりますが、他社の動向などについてはより即時性の高い情報チャネルがあると良いでしょう。

退職給付制度の再構築:やはり今回の法改正については、DC/DBのバランスの見直しを含む制度再構成は大きな検討課題であり、深く掘り下げて考察する必要があります。確定拠出年金法の制定から20年が経過し、DC導入企業も年々増えてきました。一方で、過去の制度変更から長い月日を経て、そもそも現在の制度がどのような方針で設計されたのか曖昧になっているケースもあるでしょう。目下のところ、コロナ状況について完全な収束はまだ見えていません。このような状況下においてもコロナ禍後のニューノーマルを見据えて人事諸制度、働き方の見直しを検討されている会社も多いでしょう。退職給付制度の見直しについても、会社のトータルリワード戦略に照らした再点検が必要な時期と考えます。

財務管理とコスト効率性:制度の再構築にあたっては、財務管理とコスト効率性の視点は欠かすことができません。コロナ禍後、株式市場は一時乱高下したものの、その後は比較的安定を戻しています。今後の株式市場の動向、金利の見通しについては様々な見方があり、誰にも正確な予想はできません。将来に向けて可能なシナリオを想定しながら、年金債務・費用、キャッシュフローに関するリスクを定量化し、会社のリスク許容度に応じた年金制度、運用戦略を検討する必要があります。

従業員のリタイア後の資金形成:今回の法改正はとりわけDC/DBのバランスに焦点が当てられがちですが、実はiDeCo(個人型DC)や従業員拠出にも影響が及ぶ改正になっています。退職給付制度というのは会社が社員の引退後の資産形成を直接的にサポートするツールである一方、企業型DCにおける従業員拠出やiDeCo(個人型DC)などいわゆる社員の自助努力とのバランスをどう考えるかいう点にも着目する必要があります。

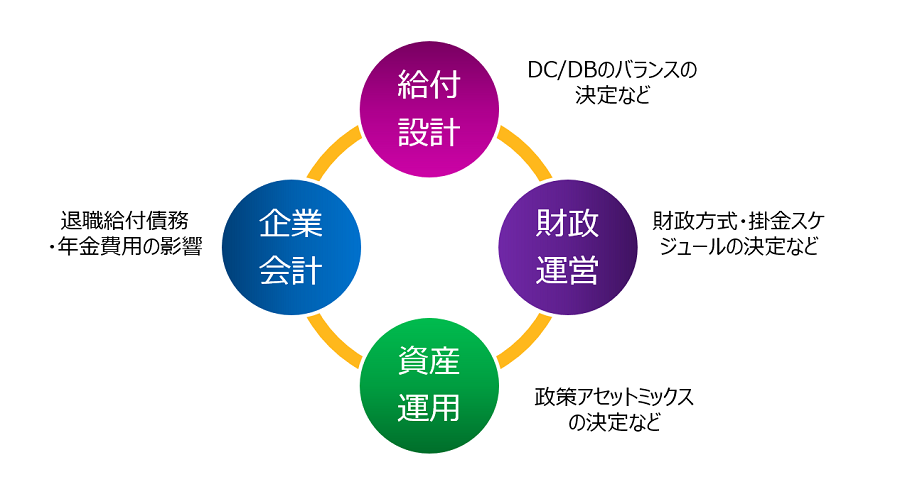

退職給付制度のマネジメント:DB制度のマネジメントには、下図で示すとおり、給付設計、財政運営、企業会計、資産運用という4つの大きな領域があります。4つの領域は相互に密接に関連しあっており、これらを包括的に管理することが肝要であると考えています。DB制度の包括的なマネジメントというのは基本的な考え方ではありますが、今回のDC拠出限度額の仕組みの改正の対応を考える上で、この包括的なマネジメントが以前にも増して重要になると考えています。

今回のDC拠出限度額に関する新ルールは、2024年12月から適用予定となります。まだ少し先の課題との見方もできますが、制度変更が必要な場合、当局への申請なども考慮するとその検討には1年半程度の期間かかります。また、前述のとおり、会社のトータルリワード戦略の関係も踏まえますと、他の人事諸制度との関連も多く、検討ポイントは多岐にわります。退職金の積み立てがグレードごとのポイントで決まる退職金制度を採用されている会社においては、ジョブ型の人事制度への移行が退職給付制度の見直しに波及するケースもあるでしょう。これらを考慮すると、2022年は具体的な検討に着手する適切なタイミングといえるでしょう。

リタイアメント部門にて、退職給付制度の設計支援、退職給付会計、年金財政、年金ALMなど退職給付全般のコンサルティング業務に従事。M&A関連では、退職給付制度に関するデューデリジェンス、PMIにおける退職給付制度の再構築支援などを行う。年金数理人。日本アクチュアリー会正会員。国際アクチュアリー会年金会計委員会委員。国際アクチュアリー会年金・ベネフィット社会保障委員会委員。