ポストコロナの人材戦略に基づいた制度改革のポイント

それでは、実際に制度改革に取り組む場合には、どのような点に注意して検討を進めればよいだろうか。ここでは、制度改革プロジェクトの勘所として、次の4項目に係る実務ポイントを解説する。

①プロジェクトの全体設計

②処遇方針の策定

③制度設計(外部委託先の選定などを含む)

④社員コミュニケーションの計画および実施

これらは住宅支援施策固有の課題なども含むが、多くは一般の人事処遇制度改革にも共通する内容である。

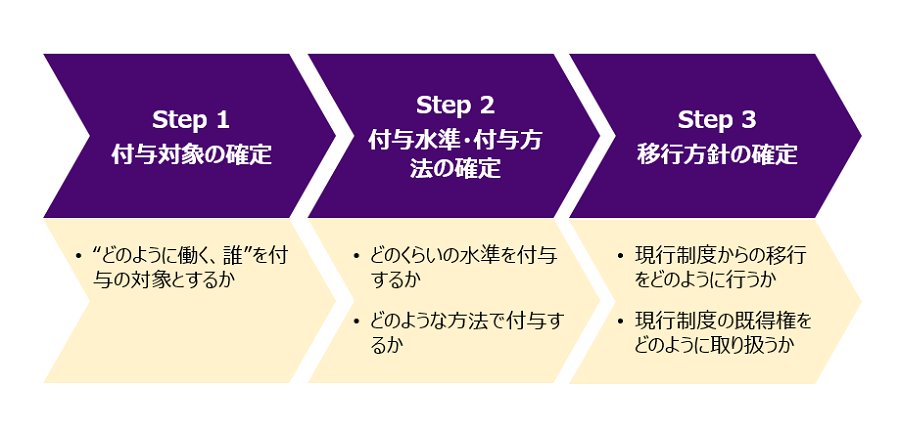

処遇方針の策定は、制度を取り巻く環境の変化を踏まえた上で、今後の住宅支援施策の在り方を決定する最も重要なフェーズとなる。ここでは下記の3ステップを付与(支援)施策検討フローの一例として示す[図表4]。

単なる現状の追認とならないようにするには、全体を通じて「自社は何のために制度・施策を実施するのか(あるいは、しないのか)」をゼロベースで突き詰めて考えることが必要となる。

これには、上記Step1のとおり、最初に付与対象を定めておくとその後の検討が進めやすい。その際、現行の住宅支援施策に「転勤者支援」が含まれている場合には、「転勤者支援」と「転勤者に対象を限定しない支援」をいったん切り分けて考えるとよいだろう。

Step 1 付与対象の確定

「転勤者支援」は、社命に基づいた転居を伴う転勤により生じる物理的負担・精神的負担を補填し、経済的負担の増加などを緩和する施策であり、同じ住宅支援施策であっても、福利厚生制度というより“事業を円滑に推進するための事業運営上の施策の一つ”という意味合いが強い。そもそもの発端は個人の意向とは関係のない社命にあるため、転居時に発生する引っ越し代などの一時費用を支援する施策などとも含めて、この部分の支援の改廃は福利厚生の一環としてではなく、やはり事業運営上の経営判断として行うことが適切といえるだろう。コロナ禍を経験して、在宅勤務の普及から居住地を指定しない雇用形態なども現実のものとなり、最近では、「社命に基づく転居を伴う転勤を今後は行わない」と宣言する企業も現れるなど、各企業における転勤の位置づけや考え方、価値観も大きく変化している。そのような中で、自社の事業運営において社命に基づいた転居を伴う転勤を今後どのように位置づけ、転勤者をどのように支援するのか、転勤の要否にまで立ち返っての抜本的な判断を行うことになる。

一方、「転勤者に対象を限定しない支援」に関しては「転勤者支援」とは異なり、純粋な福利厚生制度としてその要否を考えることができる。ここでも、働き方の多様化などの環境変化を前提として織り込んだ上で、改めて「どのような働き方をする、誰を対象に、何を期待して住宅支援施策を提供するのか(あるいは、しないのか)」について、「基本給や賞与、退職金・年金、福利厚生その他を含めた総報酬の中で住宅支援施策をどのように位置づけるか」の視点から判断することになるだろう。

なお、「転勤者支援」「転勤者に対象を限定しない支援」いずれの場合にも、住宅支援施策の範囲を正社員などに限定しようとする場合には、付与対象となる者とならない者との間に、こうした処遇差を設けることの合理的な理由があるかについて検証する必要がある。同一労働同一賃金ガイドライン(平30.12.28 厚労省430)や過去の判例などからは、正社員と非正規雇用社員など、付与される者/されない者の間に転勤の範囲など処遇差を設けることに関しての合理的な理由が見当たらない場合、その処遇差が不合理な格差とみなされる可能性がある点に注意する必要がある。

Step 2 付与水準・付与方法の確定

付与対象を決定したら、次は付与水準・付与方法(支援の具体的内容)をどのように設定するかを検討することになる。住宅支援施策は、会社全体から見たコストとしてはそれほど目立たないとしても、その給付を受ける個々の社員にとっては大きな経済的価値を持つことも少なくない。例えば「転勤者支援」の場合、転勤者は非転勤者に比べて社命による転居の負担を余計に負っているのであるから、その分給付が有利になること自体に異論は出にくいと思われるものの、非転勤者との差が大きくなれば「転勤者ばかりが優遇されている」などの不公平感につながることも考えられる。また、「転勤者に対象を限定しない支援」の場合にも、付与水準を高く設定し過ぎてしまうことにより、「貢献の対価」と「所属の対価」のバランスが崩れ、社員のモチベーション向上につながらない部分で費用ばかりがかさむこととなり、制度・施策の費用対効果が低下してしまうことも想定される。

したがって、付与水準・付与方法の設定に際しては、「貢献の対価」である基本給・賞与などの報酬と「所属の対価」である住宅支援施策などの福利厚生のバランスが維持できているかの視点を常に持つことが重要である。加えて、市場変動による予期せぬ付与水準の変化などの事態を避けるためにも、賃貸住宅の賃料や他社の付与状況等、市場を意識した付与水準・付与方法の検証を定期的に実施することが望ましい。

Step 3 移行方針の確定

前述2.の環境変化等を踏まえると、付与水準・付与方法の検討の結果、制度・施策の廃止のほか、他の制度・施策や他の報酬要素への原資の振り替えが決定されるケースも想定される。このような場合には、新しい総報酬の枠組みの中で、これらをどのように移行するかの移行方針の検討が必要となる。旧制度・施策の原資を新しい総報酬ポートフォリオの中にどのように織り込むか、旧制度・施策の適用を受けている社員を移行に際してどのように処遇するか──などの方針をここで明確にしておくことにより、制度設計フェーズでの移行措置の設計をより容易に行えるようになる。

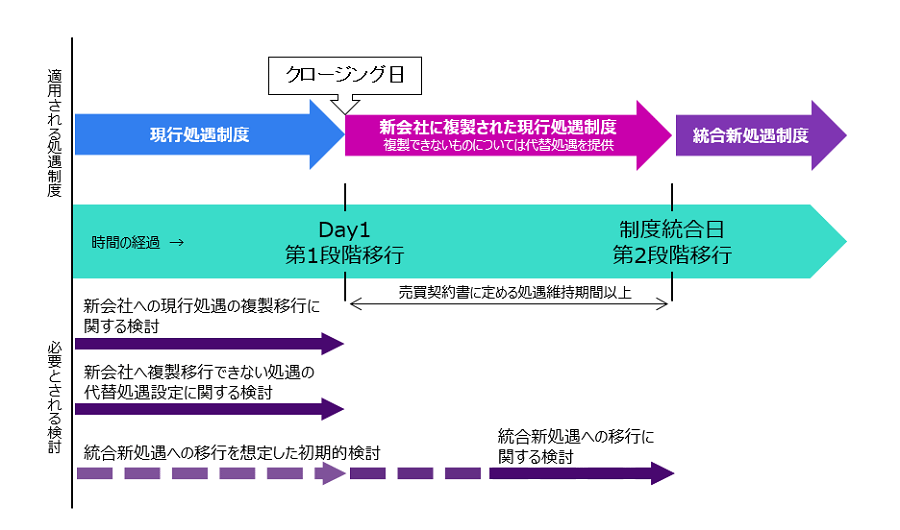

なお、M&Aの際の制度移行は平時の制度改革とは異なり、「クロージング(M&A実行により経営権の移転が完了すること)日以降一定期間は現在の処遇条件を可能な限り維持する」等の条件が売買契約書により定められることが一般的であるため、付与水準・付与方法の検討に際しても、クロージング日と、M&A後の統合プロセス(Post Merger Integration:PMI)による2段階の制度移行を想定することになる[図表5]。

最初のクロージング日の制度移行は、いかに現在の住宅支援施策を新会社に“複製”して継続するかが焦点になるので、新たな処遇方針などを考える余地は少なくなるが、「新会社に同じ制度・施策を複製できないことが判明した場合の代替策をどう設定するか」や「今後PMIの制度移行において統合を円滑に進めるためには、クロージング日でどのような複製・継続の仕方が望ましいか」など、異なる視点での検討が必要となることに留意しておきたい。

制度設計は、前項[2]で策定した付与水準・付与方法・移行方針などを実際の制度や施策として具体化する作業であり、①居住支援施策、②資産形成支援施策、③移行措置について、それぞれの設計を検討することになる。住宅支援施策の設計に特有の内容としては、社宅管理代行サービス会社や家主、提携金融機関のような外部委託先の選定などを含む点が挙げられる。

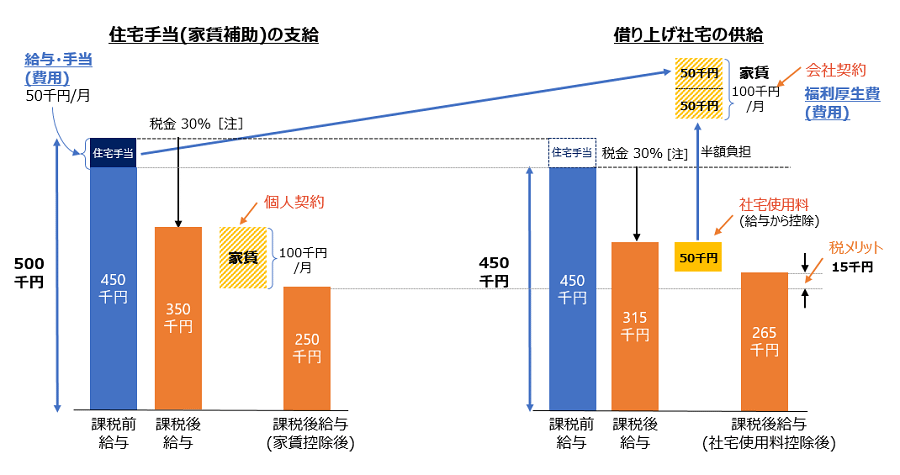

居住支援施策の設計に際しては、現物支給である社有社宅・借り上げ社宅と、金銭支給の住宅手当・家賃補助との違いに注意する必要がある[図表6]。

図表6. 社有社宅・借り上げ社宅と住宅手当・家賃補助の比較

| 社有社宅 | 借り上げ社宅 | 住宅手当・家賃補助 | |

|---|---|---|---|

| 支給形態 |

現物支給

|

現物支給

|

金銭支給

|

| メリット |

|

|

|

| デメリット |

|

|

|

現物支給の場合、会社は社員から一定額の家賃(賃貸料相当額)以上を受け取っていれば給与として課税されないため、課税後の付与額を家賃支払いに充てることとなる住宅手当・家賃補助との比較では、社員が受け取る経済的メリットの点で有利となりやすい[図表 7]。

会社負担は同額でも、借り上げ社宅供給の場合は家賃の会社負担分が本人所得とならない分、本人の受け取る経済的価値が大きくなる。

[注]「税金30%」:所得税20%+住民税10%と仮定。実際はこれに加えて、社会保険料の差によるメリットがある。

言い換えれば、両者の特徴は社員に付与する経済的メリットの最大化を優先するか、処遇としてのフレキシビリティーを優先するかの違いにある。このことから、例えば「転勤者支援」においては経済的メリットを最大化する社宅制度を中心とし、「転勤者に対象を限定しない支援」では住宅手当・家賃補助を中心にするなど、この特徴を生かした設定とすることも考えられるだろう。

長期にわたり社宅制度を実施している企業や、研究施設・工場、社員研修施設などのオフィス近接地に社宅を設けるメリットの大きい企業では、社有社宅の保有を継続しているケースも少なくないと思われるが、近年では、社員の住居選択の自由が制限される、取得コストや維持管理コストの負担が重いなどのデメリットにより敬遠され、現物支給では社有社宅よりも借り上げ社宅が主流となっている[図表8]。

図表8. 社有社宅制度・借り上げ社宅制度の実施率の推移

| 区 分 | 2010年 (221社) |

2013年 (214社) |

2018年 (440社) |

2022年 (292社) |

|---|---|---|---|---|

| 社有社宅制度 | 35.3 | 29.4 | 20.7 | 17.5 |

| 借り上げ社宅制度 | 71.0 | 74.8 | 70.0 | 69.5 |

この傾向は、今後も大きく変わることはないだろう。借り上げ社宅に関しては、社内で管理を完結させる自社管理から、借主業務を代行する社宅管理代行サービス会社へのアウトソーシングが進んでおり、さらに最近では社宅管理代行サービス会社自身が借主となって企業へ転貸することにより、企業が借主となる必要のない、転貸型の社宅管理代行サービスも普及しつつある。こうした社宅管理代行サービスを提供する会社は市場に多数存在しており、各社の得意分野や提供サービス内容、費用体系も異なる。現在利用中の委託先がある場合も含めて、外部委託先を選定する際には、あらかじめ十分な情報収集を行った上で比較検討や見直しを行うことをお勧めしたい。

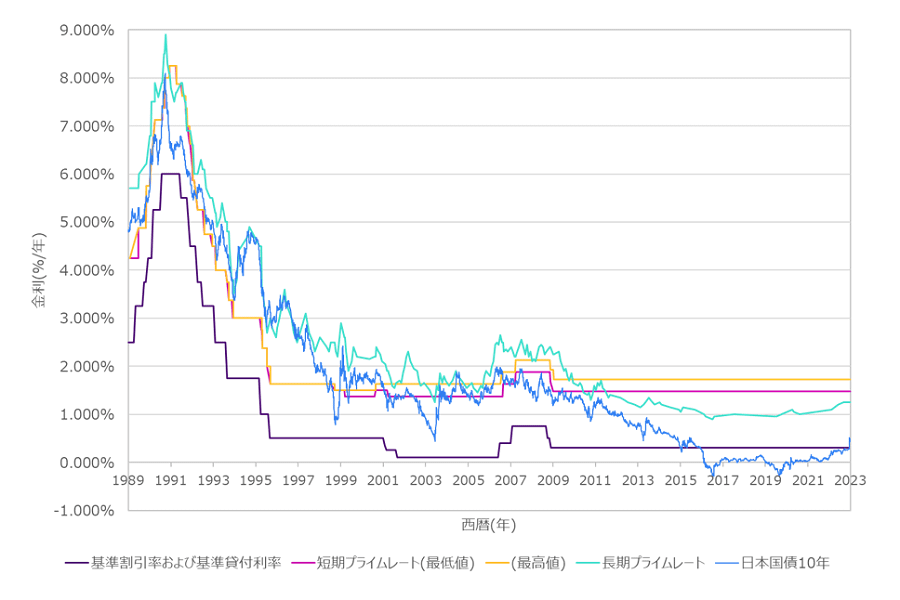

資産形成支援施策の設計に際しては、まず低金利の状況が長期にわたって継続している現時点の市場状況を考慮する必要がある[図表9]。

資料出所:日本銀行「金利(預金・貸出関連)」、財務省「国債金利情報」より筆者作成。

ここ最近では、世界的な金利上昇に追随する形で2022年12月に日銀が長期金利の変動許容幅を0.5%に拡大し、事実上の利上げに踏み切ったことにより、今後どこまでこの低金利が続くのか、先行きは不透明になりつつあるが、引き続き貯蓄による大きな資産形成が見込みにくい現状では、財形住宅貯蓄に企業負担の奨励金や財形給付金などを上乗せすることの魅力は低下している。また、市場で十分低金利な住宅ローンが利用できる状況下では、社員が一定以上の利子額負担をしない場合には差額が給与として課税対象となる社内融資の存在意義や、市場金利よりも有利な条件で借り入れできる提携ローンの優位性も薄れている。

自社の事業運営上の人材ニーズとは無関係に現在の人材の長期固定化を促すことにつながる資産形成支援施策は、今後想定される事業環境の変化に対して人材ポートフォリオを最適な状態に維持することを難しくする方向に働くことからも、自社の置かれた事業環境の安定性や固有の処遇方針などに基づいた明確な理由付けのある場合を除いては、積極的には利用しにくい状況にあるといえるだろう。

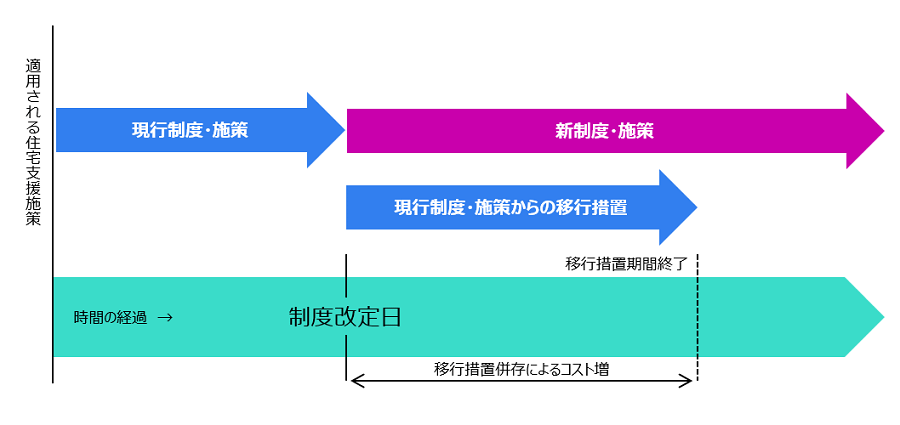

最後に、現行(旧)制度・施策から新制度・施策への移行措置に関しては、①旧制度・施策の原資をどのように新制度・施策に振り替えるか、②新旧両制度・施策の併存をどのようにコントロールするかの2点がポイントとなる[図表10]。

現行制度・施策から新制度・施策への移行が制度設計上コスト中立であっても、移行措置期間中は両者の併存による一時コスト増が見込まれるため、このコスト増を許容範囲内に収める設計が重要となる。

移行対象となる旧制度・施策の原資は、社員一人ひとりに付与される経済価値としては大きいものの、既存の付与対象者が全体の一部にとどまっていることも多い。このため、月額給与に上乗せして支払うなど、付与対象を拡大して配分してしまうと1人当たりの経済価値のインパクトが失われ、原資が再配分されていることが認識されないまま、旧制度・施策の廃止というマイナス面ばかりがクローズアップされるようなことにもつながりやすいので注意が必要である。したがって、旧制度・施策の原資をどのように新制度・施策へと振り替えるかについては、振り替えた原資が認識されやすい、追って予定される社員コミュニケーション([4]で後述)の際に、納得感のある説明が可能となるような設計が望ましい。

社員一人ひとりに付与される経済価値の大きさを考えると、現行制度・施策の終了には一定の時間をかけたソフトランディングが求められることから、新制度・施策への移行時には、新旧両制度について一定の併存期間が必要となる。その結果、制度設計上はコスト中立な移行であったとしても一時的なコスト負担増が発生することになる。このため、当該コスト増を移行コストとして予算の許容範囲内に収めるような、現行制度の段階的適用終了・新制度の段階的適用開始などのソフトランディング方法と、両者の併存期間の設定とのバランスの取れた移行措置設計が求められる。

制度設計を完了したら、次はこの制度改革を成功させるために社員コミュニケーションをどのように進めるかについて考えることになる。住宅支援施策も労働条件の一部であることから、他の人事処遇制度改革の場合と同様に、一部の社員にとって不利益となるような変更を含む場合には、その変更の合理性が問われる(労働契約法10条)のはもちろんのこと、対象社員に対してよく説明を尽くして理解を求めるプロセスが必要となる。生活の三大基本要件である「住」に影響を与える変更となることを踏まえ、何を目的とした制度改革であって、各処遇は制度改革の前後でどのように変わるのか、ソフトランディングのための移行措置はどのように設けられているのかなどについて、丁寧に説明して理解を求めるコミュニケーションが必要となるだろう。

なお、[2]の「処遇方針の策定」における「Step 3 移行方針の確定」で前述したように、M&Aの際の制度移行は2段階による実施を想定することになるため、社員コミュニケーションについても2段階で対応することになる。

最初のクロージング日前の社員コミュニケーションは売買取引上で合意されたスケジュールに基づいて進める必要があり、事業譲渡など対象社員の同意獲得が必要となる案件では、この個別同意の獲得がコミュニケーションを進める上で必達の条件となる。多くが「現在の処遇条件を可能な限り維持する」という条件の下で進められることになると思われるが、住宅支援施策などは新会社に同じ制度・施策を複製できないこともあり得るため、その代替策を講じるような事態となった場合には、さらに難易度の高い社員コミュニケーションとなることに注意したい。

その後のPMIの制度移行に際してのコミュニケーションは、基本は通常の人事処遇制度改革の場合と変わらないが、これに加えて、クロージング日前のコミュニケーション時の説明との整合性や、会社間の処遇方針の差や社内文化の融合などに配慮しつつ進める必要があるだろう。

※本稿は労務行政「労政時報」第4051号(23.2.24)への寄稿『住宅支援施策見直しの実務』からの抜粋です。

トータルリワードの視点に基づいた人事処遇・報酬・退職給付制度の総合改革支援を中心に、30年を超えるコンサルティング実践経験を持つ。加えて、M&AデューデリジェンスやPMIなどのプロジェクト領域における豊富な経験を有する。年金数理人。日本アクチュアリー会正会員。日本証券アナリスト協会検定会員。