-

01

リスクマネジメントの実践

リスク・コントロール

リスクを最小化することを目的として、リスク・コントロールを行います。その手法には様々なものがありますが、損害発生防止活動、損害額低減活動の二つに大別することができます。- 損害発生防止活動とは: 火災事故・労災事故・自動車自己発生防止のための従業員教育や、生産物賠償責任事故発生防止のための製品品質向上等

- 損害額低減活動とは: 火災損害拡大防止のための防災設備の強化、従業員訓練、建物設備の耐震強化、BCP、BCM等

リスク・ファイナンス

リスク・コントロールによりリスクを最小化したとしても、リスクをゼロにすることはできません。一定程度残ってしまうリスクへの対処方法として、リスク・ファイナンスがあります。リスク・ファイナンスにおいて、大きな役割を果たすのが、保険をはじめとしたリスク移転施策になります。リスク移転を行うにあたっては、財務体力に合わせた保有を行い、保有限度を超えるリスクについて、移転を行うことになります。つまりは、リスク・ファイナンスとは、保有と移転を最適にバランスさせることをいいます。

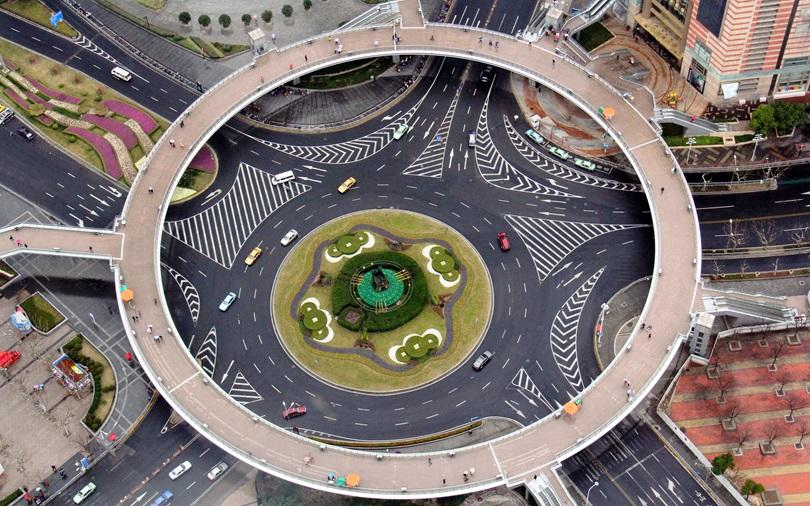

【 リスクマネジメントの概念 】

-

02

Total Cost of Risks (TCOR)

リスクマネジメントに関する指標として、Total Cost of Risks(TCOR)があります。TCORは、以下の費用の総和であり、TCORを平準化し、最小化することがリスクマネジメントの目的と言えます。

- リスクの保有にかかわる費用

- 免責金額・自己保有額部分の損害

- 自家保険部分の損害

- 無保険・保険未付保事故による損害、等

- リスクの移転にかかわる費用

- 保険料

- リスク・コントロールにかかわる費用、等

- 消火設備工事費

- 耐震工事費、等

- リスクマネジメントにかかわる事務工数

- リスクマネジメント担当者人件費

- キャプティブ保険会社設立・運営費、等

- リスクの保有にかかわる費用

-

03

TCORの平準化

リスクを保有することで、移転にかかわるコストが削減されるため、保有したリスクによる損害が発生ない限りは、TCORは一義的には、削減されます。一方で、保有したリスクによる巨額な損害が発生した場合には、単年度の財務諸表に大きな影響を与える可能性があります。

【 リスク移転せず保有した場合 】

リスクを移転せず、すべて保有した場合、単年度では、TCORが0(ゼロ)になる年もあるが、巨額な損害が発生した場合には、その年度におけるTCORは、想定外に大きな費用となり、財務諸表に対し、非常に大きな影響を与えることとなる。

リスクを移転せず、すべて保有した場合、単年度では、TCORが0(ゼロ)になる年もあるが、巨額な損害が発生した場合には、その年度におけるTCORは、想定外に大きな費用となり、財務諸表に対し、非常に大きな影響を与えることとなる。【 リスク保有せず移転した場合 】

保険を利用して、リスクを移転した場合、毎年、一定の移転費用は発生するが、巨額な事故が発生した場合でも、保険による損害の補償により、TCORは平準化され、財務諸表への影響も最小限に抑えることが可能となる。

保険を利用して、リスクを移転した場合、毎年、一定の移転費用は発生するが、巨額な事故が発生した場合でも、保険による損害の補償により、TCORは平準化され、財務諸表への影響も最小限に抑えることが可能となる。したがって、財務諸表に大きな影響を与えない、つまりはTCORを平準化するためには、保険等を活用してリスクを移転する必要があります。

-

04

TCORの低減

当然のことながら、リスク・コントロールにより、リスクそのものを最小化することが、TCORの低減に対して、最も効果的です。

リスク・ファイナンスの観点から見た場合、保険によるリスクの移転は、前述の通り、TCORの平準化には有効に機能します。しかしながら、一方で、保険による移転は、保険料(資金)の外部への流出であり、TCORの低減にあたっては、必要最低限に抑えるべきものでもあります。資金の外部流出を抑えるためにリスクの移転を減らし、保有を増やすことと、TCORの平準化を両立させるためには、財務諸表への影響が小さい小損害については、リスクを保有し、財務諸表への影響が大きい巨大損害については、リスクを移転させる必要があります。このことが、リスク・ファイナンスが、リスクの保有と移転を最適にバランスさせることであることに通じています。

また、保険は、リスクの移転、保有以外にかかわる費用についても、一定程度、有効に機能します。一部の保険には、以下のような付帯されるサービスがあり、これを活用することで、リスク・コントロールや、損害発生時の事務にかかわる費用の削減効果が期待できます。

- 損害発生時おける事故対応サービス

- 損害防止活動支援

- 支払い保険金に対する第三者求償サービス

-

05

キャプティブ保険会社

財務諸表への影響を与える損害の基準は、当然のことながら、各会社の財務体力によるところとなります。企業グループとして考えた場合には、グループ全体の連結では、一定の規模までの損害については、財務諸表への影響を与えないリスクとして、保有することが可能となりますが、一方で、個別の会社で考えた場合には、保有可能なリスクについては、かなりのばらつきが生じることとなります。規模の小さな現地法人では、その財務諸表へ影響を与えない損害は、小規模なものにならざるを得ません。このようなグループ内企業における財務体力格差を埋め、また、保険付帯サービスを活用したうえで、更にリスクを保有するためには、キャプティブ保険会社の活用が非常に有効になります。

キャプティブ保険会社は、自社でリスクを保有することを目的に、海外のキャプティブドミサイルに設立する保険会社です。キャプティブの活用により、保険の持つ役割・機能を利用しながらリスクを保有することが可能となり、また、企業グループにおける個別の会社の財務体力の差を埋めることが可能となります。前述の通り、TCORの低減には、財務体力に合わせた保有が効果的ではありますが、企業グループにおいては、グループ全体の財務体力に合わせた保有を行ってしまうと、個別の会社の財務諸表へは、その影響が大きくなってしまうことが想定されます。規模の小さな子会社においては、保険を有効に活用し、グループ全体の財務体力に合わせた保有はキャプティブを通じて行うことが可能となります。

-

06

リスクマネジメントの発展

保険手配における保険料削減は、複数ある保険契約を包括化し、集中購買によるスケールメリットによる削減効果がありますが、その効果には限界があります。 リスクマネジメントの発展においては、キャプティブ保険会社の活用が有効であり、キャプティブを活用することにより、伝統的保険市場で調達の難しい保険の手配、更にはART(Alternative Risk Transfer)などの手法についても、導入しやすくなります。

詳しくは、こちらのページより弊社までお問い合わせください。